先日、投資信託についての記事を書きました。

その記事の中で例として挙げていたのが、セゾン投信の商品でした。

そのセゾン投信の「お金の育て方」というセミナーが偶然近くで開催されました。

社長が地方まできて自ら語ってくれる貴重な機会だったので、毎月積み立てている私はぜひ聞かないと!と思って足を運びました。

そのセミナーで話していた内容がとても分かりやすかったので紹介します。

話の中でとても印象的だったのは、「預金はリスク」だと言い切っていたことです。

「なぜ預金しておくだけじゃだめなの?」という疑問の答えが分かるようになっています。

会社概要や社長が気になる方はこちらから。

セゾン投信株式会社 代表取締役社長 中野晴啓

日本の経済がどんなふうに成長してきて現在どういう状態なのか、順を追ってみていきましょう。

もくじ

日本経済って成長してるの?

高度経済成長期からのデフレ

日本は戦後、1945年~1990年頃までの約40年間、毎年7~8%の経済成長率でした。

こんなに長く成長を続けたというのは、世界で他にありません。

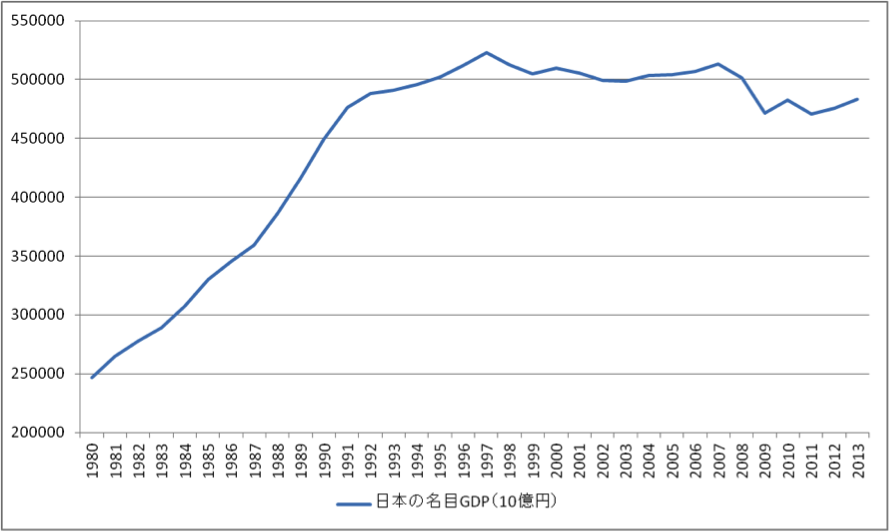

じつは統計学上、日本の経済規模は1997年にピークを迎えています。(約523兆円)

それ以降はほぼ横ばいで20年が過ぎています。横ばいということは、20年間GDP(国内総生産)がほとんど変化していないということ。

これがもはや経済の深刻な病気=デフレというわけです。

そして、デフレから抜け出せない=経済が全く成長できない時代が続いているということです。

(ただし、2016年のGDPが約510兆だということを考えると、顕著に縮んだというわけではないです。)

相対的に見ると日本は確実に貧しくなってきている

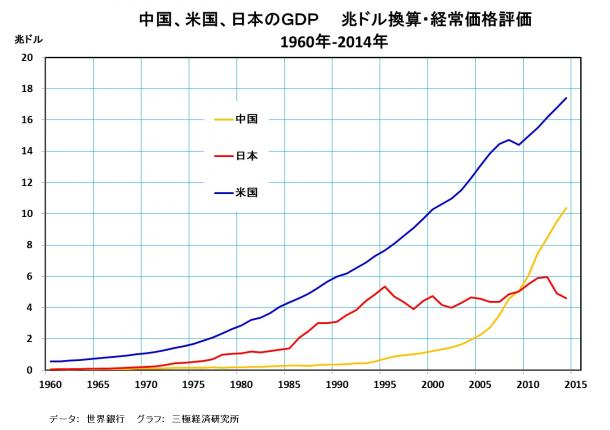

世界の経済規模をみると、実はこの20年で中国は10倍、アメリカは2倍成長しています。

日本はほぼ横ばい。

普段生活している分には変化を感じないかもしれません。

ただデータから世界規模で相対的に見ると、日本は相当貧しくなったといえます。

預金が美徳とされる日本人

もともと日本人は現ナマ(現金)大好き民族で、預金という行為に走りがちです。

お金を貯めることはある種の美徳で、日本人のDNAに刻み込まれていますね。いつから「預金はえらい!」という考えになったのでしょうか。

そのきっかけは1945年にさかのぼります。

1945年に第二次世界大戦が終わり、日本に残ったのは焼け野原だけだった。敗戦を迎えて国のお金はすっからかんになってしまった。

これから日本を立て直していくにはお金が必要だ・・・!

当時の官僚が国民(当時8500万人)に向かって「皆さん、銀行に預金すると良い社会になりますよ!」と、ある種の洗脳を行った。

これが現代まで受け継がれるDNAとなりました。

ただ一つ言えることは、この預金が産業振興の礎となり、めざましい経済成長につながったことは事実です。

しかし今は「出口の見えないデフレ」と言われ続けているので、日本人は将来に対してなんとなく不安を覚えています。だから現金にますます依存しようとします。

その証拠に、日本国民全体の預金はいまや1000兆円に達すると言われています。それはつまり日本の経済規模の倍の金額を、個人が現金で貯め込んでいるということになります。

また、どうやって調べたか分かりませんがタンス預金の額は43兆円と言われています。ギリシャの経済規模は30兆円といわれているのでそれよりも多い。

つまり、日本には地中海マフィアも真っ青の「世界有数の地下経済」が存在しているんです。

1万円札はただの紙だ

そもそもお金はしょせん紙。印刷費20円のイリュージョンです。

本来、お金の使い道として正しいのは「お金はお金のままでなく世の中へ循環させ、経済に寄与して国を豊かにしていく」ということです。

そうすることで新しい喜び、価値観、感謝が生まれます。 (戦後の産業振興が起こったように。)

また、日本とアメリカにはある1つの大きな格差があって、それは日本とアメリカでは寄付の文化がまったく異なるということです。

1人あたりの年間寄付額は、日本人がおよそ2,500円に対して、アメリカ人は13~14万円。しかもアメリカは年収300万円以下の層がもっとも寄付をしている。

子どものころから、「国全体を豊かにしていくために寄付や投資をして世の中にお金をまわしていきなさい」という教育がされているからだそうです。

さらに「お金はしょせん、紙」というアメリカの価値観を裏付ける、個人金融資産についてのデータがあります。

| 日本 | アメリカ | |

| 15年前 | 1,500兆円 | 4,500兆円 |

| 現在 | 1,800兆円 | 9,000兆円 |

| 預金率 | 53% | 13% |

15年前の金額は、人口当たりだと日本とアメリカは同じくらいの水準。

しかし現在は、せっせと預金して300兆円しか増えなかった日本に対して、アメリカは倍の金額になっています。

また注目すべきは預金率で、アメリカ人は1000万円あったら100万ちょっとしか預金せず、残りは投資にまわすということです。

そして投資信託の運用額は、日本は100兆円、アメリカは2000兆円。人口あたりに換算しても個人の投資規模がまったく違うことが分かります。

だから、この十数年で行動の違いが大きな相対的格差となっています。

日本も「預金もいいけど少しでも投資しよう」という雰囲気にならないと、この差は開いていくばかりです。

アメリカの経済規模は50年間ゆるやかに右肩上がりを続けています。

複利でリターンも平均9.8%あるので米国株へ投資しない手はないということです。

それでも手元にある諭吉を眺めていればいいという人へ

日本のGDPがこの先も横ばいのままということはありえません。

これからはGDPが下がるインフレ(物価が上がり、お金の価値が下がる状態)を想定しなければなりません。

いま、日銀(日本銀行)は2%のインフレを目指しています。

2%のインフレとは、たとえば100円のものが102円になるということです。そして毎年2%ずつ物価が上がっていくということを意味します。

本来なら上がった2%分の金利が受け取れるはずだが、金利は上がらない。ということは、「物価が上がった分だけ貧しくなる」ということです。そこで一番損をするのは現ナマ主義・タンス預金の人たちです。

また、今の日本には1000兆円の借金があります。

借金といえどもお金だからインフレになれば借金の額も減ります。だから日銀はインフレにもっていきたい。

ただしそうなると、金利がつかないままインフレの物価上昇で吸い上げられた国民のお金は、借金の補填に使われます。

つまり、国民から国へ強制的な「富の移動」を起こそうとしているのです。

高度経済成長期は「一億総中流社会」といわれていたから、時代の流れに乗っていればみんなそれなりに豊かになれた。でも、もう今はデフレの時代だから、より深刻な格差社会になっていきます。

GDPの下落にあわせて下りエレベーターに乗って貧しくなっていく人(現ナマ主義)と、

個人金融資産をコツコツ増やして資産形成の階段を上っていく人(投資する人)に分かれてその差はどんどん開いていきます。

今がまさに、下りのエスカレーターから降りて、上がっていく階段を選ぶとき。預金だけだと自分の資産はどんどん目減りしていきます。

インフレに負けない資産運用をするための国の施策

国もインフレのリスクに対応できるように一応考えてくれています。

国民に「預金はもういいからこの制度を使ってもっと世の中にお金をまわして!」「ぶっちゃけ今の若者には年金支給できないと思うから自分で積立するのにこの制度使って・・・」と、政府や金融庁がすすめている制度があります。

「つみたてNISA」と「iDeCo(個人型確定拠出年金)」です。

通常、投資信託へ定期的に積立をすると20%の税金がかかります。

しかしつみたてNISAに申し込んでいれば毎年40万円まで非課税になります。しかも20年間だからトータルで800万円の節税。

つまり、月額にして3万3000円くらいは非課税で投資信託にまわせるのです。

また、金融庁が今年度の「金融行政方針」を出し、その中ではっきりと安定的な資産形成を提唱しています。

そこでキーワードとして挙げているのが「長期・積立・分散投資」の三原則。

少額から投資できるようなNISAへ改善し、投資教育にも力を入れることが書いてあります。

世界経済規模は2010年は60兆ドル。その40年後の2050年には250兆ドルになると言われています。

単純に考えると40年間、毎年3~4%で成長を続けるということ。

「成長するものにお金を働きに出せば必ずリターンがある」

だから世界に分散投資していきましょうということです。

投資信託は約6000本あると言われていますが、つみたてNISAの対象になったのはたった103本。

金融庁が「日本の経済成長や国民生活の豊かさを維持する」という目線から、プラスにならない意味の無い商品は対象外にしたと言われています。(たとえば2~3年の短期の投信や毎月分配型の投信。)

そして、つみたてNISAの対象に選ばれた103本のなかに、セゾン投信の商品は2本とも選ばれています。

制度を使って投資信託へ積み立てる

格差社会は避けられない。

けれど、大多数の普通に生活をしている人たちが一人でも多く、

・インフレに負けない資産運用をはじめること

・世の中にお金を回して国の経済を豊かにすること

・そして結果的に、投資したリターンをしっかり得て、個人資産を増やすこと

それらの大切さを熱心に語っていた。これを全国まわって話をしているのだという。

また、銀行をはじめとする金融機関の、わかりにくい投資商品の手数料や内容を批判していた。

今回、「お金の育て方」というタイトルのセミナーでしたが、「投資によって自分のお金を生かして未来を明るくできる」という気持ちになれた。

昇給しない・インフレ政策の世の中だとしても、ちゃんと考えて投資すればインフレに相殺されない、それ以上のリターンが得られる。

そう考えれば、漠然とした不安がうすれて、日々の生活を前向きにできると思う。

身近な投資はやはりプロが運用する投資信託だ。

現場からは以上です!